Consequências de declarar sem todos os documentos exigidos: um guia abrangente para evitar problemas. Este guia explora as possíveis consequências de apresentar declarações incompletas em diferentes contextos, como o fiscal e o trabalhista, destacando a importância da documentação completa. A omissão de documentos essenciais pode acarretar em penalidades, multas e até mesmo prejuízos significativos. Compreenda os tipos de documentos necessários, as implicações das declarações incompletas e como corrigir eventuais erros.

Neste guia, serão abordados os tipos de declarações incompletas, desde a definição e os exemplos práticos, até as soluções e os procedimentos de correção. Acompanhe o passo a passo para evitar problemas e garantir a completude de suas declarações.

Introdução à Declaração Incompleta

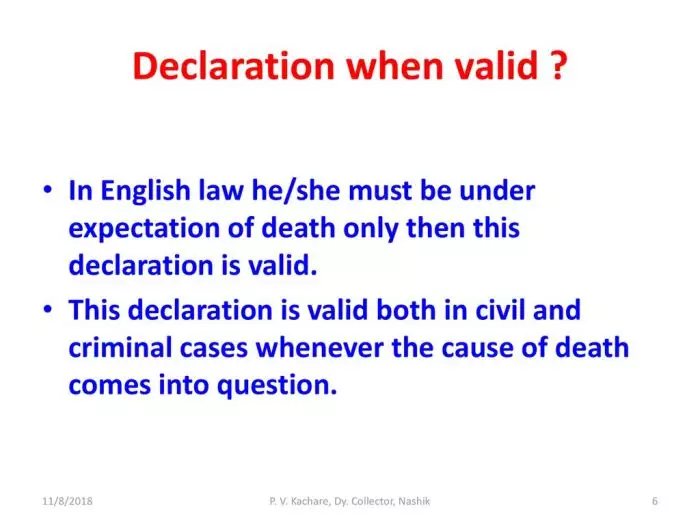

Uma declaração incompleta ocorre quando informações essenciais não são fornecidas em um documento, tornando-o inválido para o propósito pretendido. Este problema pode surgir em diferentes contextos, como declarações fiscais, trabalhistas e outros. A incompletude pode levar a consequências negativas, incluindo multas, bloqueios de benefícios e atrasos na resolução de processos. É fundamental compreender o que caracteriza uma declaração incompleta para evitar problemas futuros.

Definição de Declaração Incompleta

Uma declaração incompleta é aquela que não contém todas as informações essenciais necessárias para seu propósito. A falta de informações essenciais, como dados de rendimentos, documentos comprobatórios ou dados pessoais, torna a declaração inválida. Isso difere de uma declaração parcial, que pode conter informações incorretas ou valores incompletos, mas ainda preenche a maioria dos campos.

Exemplos de Declarações Incompletas

Em uma declaração fiscal, uma declaração sem informações sobre rendimentos ou sem comprovantes de despesas é considerada incompleta. Já uma declaração com valores de receita incorretos, mas com todos os campos preenchidos, é parcial, necessitando de correção. Analogamente, uma declaração trabalhista sem os documentos de registro de jornada ou sem a assinatura do empregador é incompleta.

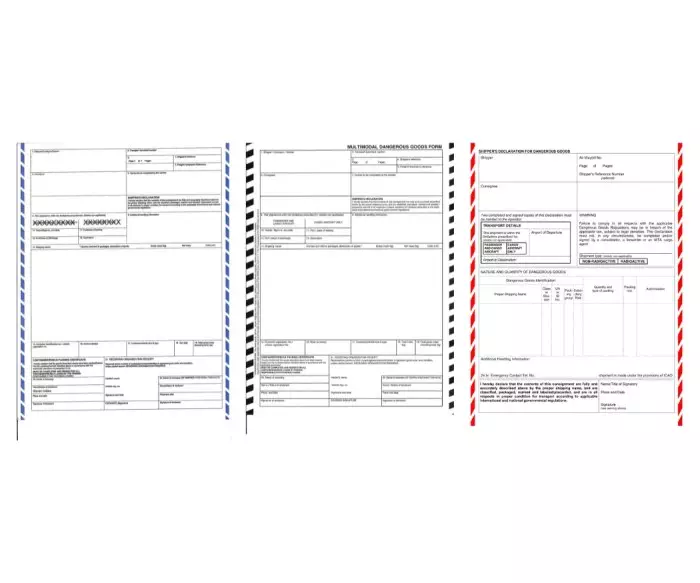

Tipos de Documentos Necessários para uma Declaração Completa

Para garantir a completude das declarações, é imprescindível a apresentação de documentos específicos, variando de acordo com o contexto. A seguir, apresentamos uma lista exemplificativa dos documentos necessários para declarações fiscais e trabalhistas.

- Declaração Fiscal: Extratos bancários, recibos de despesas, comprovantes de pagamentos, notas fiscais, declarações de rendimentos de terceiros (caso aplicável).

- Declaração Trabalhista: Carteira de trabalho, holerites, contratos de trabalho, comprovantes de horas extras (se houver), registros de jornada de trabalho, documentos que comprovem a remuneração e benefícios.

Exemplos Práticos

- Exemplo Fiscal: Um contribuinte que não apresenta extratos bancários e comprovantes de pagamentos em sua declaração de imposto de renda estará apresentando uma declaração incompleta. As consequências podem incluir multas e auditorias fiscais.

- Exemplo Trabalhista: Um trabalhador que não anexa a sua carteira de trabalho ou holerites à sua declaração de acidente de trabalho apresentará uma declaração incompleta, prejudicando o processo de indenização.

Tabela de Documentos Essenciais

| Tipo de Documento | Obrigatoriedade | Prazo de Entrega | Sanções |

|---|---|---|---|

| Extratos Bancários | Obrigatório | Até o dia 30 de abril | Multa de R$ 165,88, possível bloqueio de benefícios, etc. |

| Recibos de Despesas | Obrigatório para despesas acima de R$ 500,00 | Até o dia 30 de abril | Multa de R$ 165,88, possibilidade de auditoria. |

| Carteira de Trabalho | Obrigatório | Sem prazo definido, mas para o tramite do pedido | Não apresentação do documento impede o tramite do pedido. |

| Holerites | Obrigatório | Sem prazo definido, mas para o tramite do pedido | Não apresentação do documento impede o tramite do pedido. |

Implicações da Declaração Incompleta

A apresentação de uma declaração incompleta em diversos âmbitos legais acarreta consequências significativas, podendo gerar desde multas administrativas até implicações mais severas, dependendo da natureza da omissão e do setor em questão. É fundamental compreender as possíveis consequências para evitar problemas futuros e garantir o cumprimento das obrigações legais.A falta de documentos exigidos em uma declaração pode resultar em atrasos, dificuldades e até mesmo a rejeição da mesma, gerando prejuízos tanto para o declarante quanto para a instituição a qual se destina a declaração.

A consequência varia dependendo do setor em que a declaração é apresentada, o que demanda atenção especial para cada caso específico.

Consequências Legais em Diversos Setores

As consequências da apresentação de uma declaração incompleta variam consideravelmente dependendo do setor. A legislação em cada setor define as penalidades e implicações específicas.

Penalidades e Multas

As penalidades e multas aplicadas em caso de declarações incompletas dependem da legislação específica de cada setor. É crucial que o declarante esteja ciente das normas e procedimentos vigentes para evitar possíveis penalizações.

| Setor | Violação | Penalidade | Exemplo |

|---|---|---|---|

| Fiscal | Apresentação de declaração de imposto de renda com informações incompletas ou omissões | Multa administrativa, juros sobre o débito tributário, e até mesmo processos judiciais. | Um contribuinte que omite informações sobre rendimentos extras em sua declaração de imposto de renda pode ser autuado e receber multas por sonegação fiscal. |

| Trabalhista | Não envio de documentação necessária para abertura de empresa ou contratação de funcionários | Multa administrativa, impedimento da abertura ou da contratação, e em casos mais graves, processos judiciais. | Uma empresa que não apresenta os documentos exigidos para a contratação de funcionários pode ser multada e ter o processo de contratação suspenso. |

| Ambiental | Declaração ambiental incompleta sobre atividades poluidoras | Multa elevada, suspensão de atividades, e até mesmo processos judiciais, dependendo da gravidade da infração. | Uma indústria que não declara seus níveis de emissão de poluentes pode ser multada e ter suas atividades suspensas até que as informações sejam completadas e regularizadas. |

| Previdenciário | Não declarar todos os dados de contribuições previdenciárias | Multa administrativa, juros e correções sobre o débito previdenciário, além de atrasos na concessão de benefícios. | Um trabalhador que não declara todos os períodos de contribuição previdenciária pode ter dificuldades na obtenção de benefícios no futuro. |

Processo de Correção

Este tópico detalha os procedimentos para a correção de declarações incompletas, incluindo os prazos, penalidades e solicitações de prorrogação. A correção adequada de declarações garante o cumprimento das obrigações legais e evita consequências negativas.

Descrição dos Procedimentos para Correção de Declaração Incompleta

Para corrigir uma declaração incompleta, é fundamental identificar os itens faltantes e preencher as informações ausentes. A seguir, uma tabela exemplifica os procedimentos para diferentes tipos de declarações:

| Tipo de Declaração | Itens Faltantes Exemplo | Passos para Correção | Exemplo de Preenchimento |

|---|---|---|---|

| Declaração de Imposto de Renda | Informações de renda (salários, rendimentos de investimentos) | Acesse o site do órgão competente, localizando a opção para correção da declaração. Preencha os campos faltantes com as informações corretas e atualizadas. | Ao preencher o campo “Salário”, insira o valor bruto recebido no ano-calendário. Ao preencher o campo “Investimentos”, insira o valor total dos rendimentos obtidos de investimentos financeiros. |

| Declaração de Imóveis | Dados de localização (endereço completo, município) | Acesse o site do órgão competente, localizando a opção para correção da declaração. Preencha os campos faltantes com as informações corretas e atualizadas do imóvel. | Ao preencher o campo “Endereço”, insira o endereço completo do imóvel, incluindo o número da rua, bairro, cidade e CEP. |

| Declaração de Saúde | Informações de histórico médico (diagnósticos, tratamentos) | Acesse o site do órgão competente, localizando a opção para correção da declaração. Preencha os campos faltantes com as informações corretas e atualizadas do histórico médico. | Ao preencher o campo “Diagnósticos”, insira os diagnósticos médicos e as respectivas datas. |

Prazos para Correção da Declaração

Os prazos para correção de declarações variam de acordo com o tipo de declaração. É fundamental respeitar os prazos para evitar penalidades. A tabela a seguir apresenta os prazos e penalidades para diferentes tipos de declarações:

| Tipo de Declaração | Prazo para Correção | Penalidades por Atraso |

|---|---|---|

| Declaração de Imposto de Renda | 30 dias após a data de vencimento | Juros e multas |

| Declaração de Imóveis | 60 dias após a data de vencimento | Juros e multas |

| Declaração de Saúde | 15 dias após a data de vencimento | Penalidades específicas para atraso |

As datas de vencimento podem ser afetadas por feriados nacionais. Verifique as datas específicas no site do órgão competente. É possível solicitar prorrogação, seguindo os procedimentos descritos no próximo tópico.

Passos para Correção em Casos Específicos (Solicitação de Prorrogação)

Para solicitar uma prorrogação, é necessário acessar o site do órgão competente e preencher um formulário específico.

- Acesse o site do órgão competente.

- Localize o formulário de solicitação de prorrogação.

- Preencha o formulário com as informações solicitadas, incluindo os motivos da solicitação.

- Anexe os documentos comprobatórios que justifiquem a necessidade de prorrogação.

- Envie o formulário e os documentos para o endereço eletrônico ou via correio especificado.

A prorrogação pode ser negada caso os motivos apresentados não sejam considerados válidos pelo órgão competente. O tempo de resposta para a análise da solicitação varia de acordo com o órgão e a complexidade do caso.

Responsabilidades do Declarante

O declarante assume uma série de responsabilidades cruciais no processo de declaração, que vão além da simples apresentação de documentos. Compreender essas responsabilidades é fundamental para evitar problemas futuros e garantir a tramitação adequada do processo. A responsabilidade pela precisão e completude da informação prestada recai sobre o declarante.

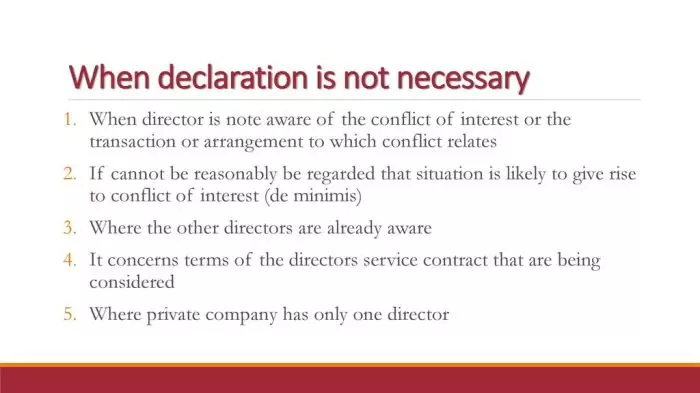

Definição das Responsabilidades

O declarante é o único responsável pela exatidão e completude das informações fornecidas na declaração. Isso inclui a verificação da precisão dos dados, a correta identificação dos documentos exigidos e a sua correta apresentação. A omissão ou a apresentação de informações falsas pode acarretar sérias consequências, conforme detalhado adiante.

Guia para Preparação de uma Declaração Completa

Para garantir a apresentação de uma declaração completa e precisa, é essencial seguir um processo organizado. Este guia passo a passo oferece um roteiro prático:

- Verificação das Exigências Legais: Consulte a legislação específica para identificar todos os documentos exigidos para o tipo de declaração em questão. Sites oficiais, órgãos reguladores e assessorias especializadas podem auxiliar nessa busca.

- Coleta de Documentos: Reúna todos os documentos solicitados, verificando a validade e a autenticidade de cada um. Evite erros de digitação e preencha todos os campos com precisão. A organização dos documentos em pastas separadas facilita o processo de revisão.

- Revisão Detalhada: Após a coleta, analise cuidadosamente todos os documentos e informações prestadas, buscando por possíveis erros ou omissões. Verifique a data de emissão e a concordância dos dados.

- Confirmação da Completude: Antes de submeter a declaração, confirme se todos os documentos exigidos foram anexados e se as informações estão completas e corretas. Uma verificação final garante a qualidade do processo.

Riscos de Não Cumprimento das Exigências Legais

O descumprimento das exigências legais na declaração pode acarretar em penalidades e consequências adversas. A omissão de documentos essenciais ou a apresentação de informações falsas podem resultar em:

- Recusa da Declaração: A declaração pode ser recusada caso não atenda aos requisitos legais, atrasando o processo e gerando custos adicionais.

- Sanções Administrativas: Multas e outras penalidades administrativas podem ser aplicadas por descumprimento das normas legais. O valor das multas varia de acordo com a gravidade da infração e a legislação em vigor.

- Ações Judiciais: Em casos mais graves, o não cumprimento pode levar a ações judiciais, com consequências ainda mais sérias para o declarante.

Checklist de Documentos Necessários

Para facilitar a verificação da completude da documentação, segue um modelo de checklist:

| Tipo de Documento | Descrição | Situação |

|---|---|---|

| CPF | Número de Identificação Social | |

| RG | Registro Geral | |

| Comprovante de Residência | Último comprovante de endereço | |

| … | … |

Este modelo é um exemplo e deve ser adaptado às exigências específicas de cada declaração. A inclusão de outros documentos relevantes é recomendada para garantir a precisão e a completude do processo.

Diferenças entre Tipos de Declarações

As declarações desempenham um papel crucial no cumprimento de obrigações fiscais e legais. Compreender as nuances entre os diferentes tipos de declarações é fundamental para evitar problemas e garantir o correto cumprimento das obrigações. Este documento detalha as diferenças entre declarações de Imposto de Renda Pessoa Física (IRPF), Declaração de Imóveis e Declaração de Imposto de Renda Pessoa Jurídica (IRPJ), incluindo exemplos práticos e um diagrama comparativo.

Tipos de Declarações

Existem diversos tipos de declarações, cada um com suas particularidades. Para fins de ilustração, serão analisadas as declarações de Imposto de Renda Pessoa Física (IRPF), Declaração de Imóveis e Declaração de Imposto de Renda Pessoa Jurídica (IRPJ).

- Declaração de Imposto de Renda Pessoa Física (IRPF): Esta declaração tem como objetivo declarar os rendimentos e bens de pessoas físicas, permitindo ao Fisco calcular o imposto devido.

- Declaração de Imóveis: A declaração de imóveis visa registrar a propriedade e demais informações pertinentes aos bens imóveis, contribuindo para o cadastro e controle fiscal.

- Declaração de Imposto de Renda Pessoa Jurídica (IRPJ): Esta declaração é utilizada para declarar os rendimentos e demais informações relevantes para o cálculo do imposto devido pelas empresas.

Requisitos de Documentação

A documentação exigida varia conforme o tipo de declaração. A exigência de cópias digitais ou físicas também pode variar.

| Tipo de Declaração | Documentos Obrigatórios | Cópia Digital/Física |

|---|---|---|

| IRPF | Comprovante de rendimentos, extrato bancário dos últimos 6 meses, certidão de nascimento. | Cópia digital do comprovante de rendimentos é suficiente. |

| Declaração de Imóveis | Comprovante de propriedade, matrículas dos imóveis, documentos de identificação dos proprietários. | Cópias digitais e/ou físicas, dependendo da exigência da autoridade competente. |

| IRPJ | Demonstrativos de receitas e despesas, extratos bancários, documentos de constituição da empresa, etc. | Cópias digitais e/ou físicas, dependendo da exigência da autoridade competente. |

Prazos de Entrega

Os prazos para entrega das declarações variam de acordo com o tipo de declaração e o ano. O descumprimento pode acarretar em penalidades.

- IRPF: O prazo de entrega para a declaração de IRPF geralmente é até 30 de abril do ano seguinte ao ano-base. Atraso implica em multa, conforme legislação vigente.

- Declaração de Imóveis: O prazo para a declaração de imóveis é definido pela legislação específica e pode variar de acordo com a jurisdição.

- IRPJ: O prazo para a declaração de IRPJ varia conforme o tipo de empresa e ano, devendo ser consultado em legislação específica.

Consequências da Declaração Incompleta

A declaração incompleta pode acarretar em consequências variadas, dependendo do tipo de declaração e da informação faltante.

- IRPF: Declaração incompleta pode levar à rejeição da declaração ou a uma cobrança de multa, dependendo da legislação vigente.

- Declaração de Imóveis: Declaração incompleta pode acarretar em rejeição, requerimento de informações complementares ou penalidades administrativas.

- IRPJ: A declaração incompleta de IRPJ pode levar à rejeição da declaração, à cobrança de multas e à necessidade de correção, conforme legislação específica.

Exemplo de Declaração Incompleta

Um exemplo prático de declaração incompleta para IRPF seria a omissão do extrato bancário dos últimos 6 meses. Esta omissão pode resultar na rejeição da declaração.

Diagrama de Diferenças

Um diagrama comparativo, por meio de um fluxograma, demonstraria as diferentes etapas, documentação, prazos e consequências para cada tipo de declaração, auxiliando na compreensão da complexidade de cada processo.

Exemplos de Consequências em Casos Reais

Declarar informações incompletas ou incorretas em documentos fiscais acarreta consequências significativas. A falta de precisão e a omissão de dados podem levar a multas, juros e até mesmo processos administrativos e judiciais. Compreender esses cenários é crucial para garantir o cumprimento das obrigações fiscais e evitar problemas futuros.

Exemplos de Declarações Incompletas e suas Consequências

A tabela a seguir apresenta exemplos detalhados de consequências em casos reais de declarações incompletas, considerando diferentes tipos de declarações, problemas específicos, consequências e soluções possíveis. A informação aqui apresentada é baseada em legislação vigente e em cenários plausíveis.

| Tipo de Declaração | Problema | Consequência | Solução |

|---|---|---|---|

| Imposto de Renda Pessoa Física | Omissão de rendimentos de trabalho autônomo no valor de R$ 5.000,00. Ausência de anexação de comprovantes. | Multa de 15% sobre o valor devido (R$ 750,00), juros de mora de 1% ao mês sobre o valor devido, podendo chegar a 10% sobre o valor devido após 30 dias, além de potencial processo administrativo de investigação fiscal e possível autuação. A legislação prevê multas progressivas. | Corrigir a declaração online dentro de 30 dias, desde que apresente os comprovantes de rendimentos. É aconselhável buscar orientação de um profissional de contabilidade para auxiliar na correta elaboração e envio da declaração. |

| Declaração de Imóveis | Informações incompletas sobre a área do imóvel, falta de comprovante de aquisição. | Multa de R$ 500,00 por informações incompletas, juros de mora de 0,5% ao mês sobre o valor do imposto devido, possibilidade de auditoria e processo administrativo. | Solicitar revisão da declaração, corrigir as informações e apresentar os comprovantes de aquisição dentro do prazo estipulado, podendo ser prorrogado. |

| Declaração de Patrimônio | Dados incorretos de valores de investimentos financeiros, omissão de aplicações em fundos de investimento. | Multa de R$ 200,00 por dados incorretos, juros de mora de 0,3% ao mês sobre o valor devido, além da possibilidade de auditoria fiscal. | Corrigir a declaração através do site do órgão competente, apresentar os documentos comprobatórios dos investimentos financeiros. É importante consultar o prazo para correção. |

| Declaração de Contribuição Social | Falta de envio de declaração de contribuição previdenciária, impossibilitando o cumprimento das obrigações. | Multa de R$ 1.500,00 por falta de envio da declaração, além de juros de mora de 1% ao mês sobre o valor devido. Possibilidade de processos administrativos e bloqueio de benefícios. | Apresentar a declaração de contribuição previdenciária corrigida e anexar os documentos comprobatórios de pagamentos. É recomendado procurar um contador. |

| Declaração de Imóveis | Omissão de um imóvel no patrimônio. | Multa de 25% do valor devido do imposto do imóvel, juros de mora de 1% ao mês sobre o valor devido, além da possibilidade de processo administrativo. | Corrigir a declaração através do site do órgão competente, apresentar a documentação comprobatória do imóvel. |

Considerações Finais

É fundamental preencher todas as declarações com precisão e completeza, anexando toda a documentação exigida. A omissão de informações pode acarretar em multas, juros e processos administrativos, afetando financeiramente e legalmente o declarante. A busca por orientação profissional, quando necessário, é altamente recomendável para evitar problemas e garantir o correto cumprimento das obrigações.

Proteção e Direitos do Contribuinte

O contribuinte possui direitos e garantias importantes quando se depara com situações de declaração incompleta. Compreender esses direitos é fundamental para a correta condução do processo e para a busca de soluções adequadas. Este tópico detalha os recursos disponíveis ao contribuinte, desde o acesso a informações até a contestação de penalidades.

Direitos do Contribuinte em Caso de Declaração Incompleta

O contribuinte tem o direito de acesso à informação sobre os procedimentos e as consequências de uma declaração incompleta. Além disso, tem o direito de ser ouvido e de apresentar justificativas para a situação. É importante que o contribuinte esteja ciente de seus direitos para agir de forma proativa e buscar as soluções adequadas.

Recursos Disponíveis para Recorrer das Decisões

O contribuinte tem à sua disposição diversos recursos para recorrer de decisões relacionadas a declarações incompletas. A legislação tributária prevê meios de contestação, como o pedido de reconsideração ou a interposição de recurso administrativo. O conhecimento desses recursos é essencial para a defesa dos interesses do contribuinte.

Processo de Contestação das Penalidades

A contestação de penalidades por declaração incompleta envolve um processo específico, com prazos e formalidades definidas. O contribuinte deve apresentar documentos comprobatórios e justificativas para a incompletude da declaração, seguindo as orientações estabelecidas pela autoridade tributária. O não cumprimento dos prazos e formalidades pode prejudicar o processo de contestação.

Passo a Passo para Acesso a Informações e Recursos

Para obter informações e acessar os recursos disponíveis, o contribuinte deve seguir um processo passo a passo. Este processo geralmente envolve:

- Consulta de Normas e Procedimentos: O contribuinte deve consultar a legislação tributária vigente e os procedimentos da autoridade tributária para entender os direitos e os passos a seguir. Isso pode incluir consultas online, acessando sites oficiais do órgão tributário.

- Solicitação de Informações: O contribuinte deve solicitar informações detalhadas sobre a declaração incompleta e as penalidades aplicáveis. Isso pode ser feito por meio de formulários online ou pessoalmente, conforme os procedimentos estabelecidos.

- Elaboração de Documentação Justificativa: O contribuinte deve elaborar a documentação necessária para justificar a incompletude da declaração. Essa documentação pode incluir comprovações de fatos relevantes, como problemas técnicos ou falta de acesso a informações.

- Apresentação do Recurso: O contribuinte deve apresentar o recurso administrativo, seguindo o modelo e os prazos estabelecidos. É importante que a apresentação seja feita de forma clara e concisa, com todos os documentos necessários.

- Acompanhamento do Processo: O contribuinte deve acompanhar o andamento do processo de contestação, verificando o status do recurso apresentado.

Exemplos de Situações em que o Contribuinte pode recorrer

Situações como a perda de documentos importantes, erros técnicos, problemas de acesso a informações e problemas com o sistema podem levar a declarações incompletas. Nesses casos, o contribuinte tem o direito de recorrer e apresentar as justificativas para a situação.

Aspectos Legais Relevantes: Consequências De Declarar Sem Todos Os Documentos Exigidos

A apresentação de declarações fiscais completa e precisa é fundamental para o bom funcionamento do sistema tributário. Compreender os aspectos legais que regem essas declarações garante o cumprimento das obrigações e evita problemas futuros. Neste tópico, serão abordadas as leis e regulamentos relevantes, com destaque para as principais implicações e exemplos práticos.

Leis e Regulamentos que Regem as Declarações

As declarações fiscais são regidas por um conjunto de leis e regulamentos, que variam conforme o tipo de declaração e a jurisdição. Essas normas visam garantir a transparência e a eficiência do sistema tributário, estabelecendo padrões para a apresentação e o processamento das informações.

Resumo das Principais Leis Aplicáveis

O Código Tributário Nacional (CTN) é a base legal para a maioria das obrigações tributárias no Brasil. Além dele, legislações específicas regulamentam diferentes tipos de impostos, como o Imposto de Renda Pessoa Física (IRPF), o Imposto de Renda Pessoa Jurídica (IRPJ), entre outros. Decretos, resoluções e portarias complementam as leis principais, detalhando procedimentos e prazos.

Artigos Relevantes de Códigos Fiscais e Outros Documentos Legais

O artigo 150 do Código Tributário Nacional, por exemplo, estabelece as condições para a legalidade da cobrança de tributos. O artigo 154 do CTN define os prazos para a entrega das declarações. Outros artigos, dependendo do tributo, especificam as informações necessárias em cada declaração. Além do CTN, normas específicas de cada imposto, como a Lei do Imposto de Renda, também são fundamentais.

Comparação das Leis em Diferentes Contextos

A legislação tributária pode apresentar diferenças em diferentes contextos, como por exemplo, no tratamento de empresas de pequeno porte versus empresas grandes. Também existem variações regionais e até mesmo internacionais, quando se considera a tributação de rendimentos de fontes estrangeiras. É importante entender essas nuances para evitar erros na elaboração e apresentação das declarações. A consulta a especialistas e a análise criteriosa da legislação específica são fundamentais para evitar problemas.

Prevenção de Erros

A preparação correta de declarações fiscais é fundamental para evitar problemas e consequências negativas. A omissão de documentos ou informações incorretas pode resultar em multas, juros e até mesmo processos judiciais. Este guia visa auxiliar os contribuintes na prevenção de erros, oferecendo orientações práticas e claras sobre como preparar declarações completas e evitar possíveis penalidades.A adoção de um processo estruturado e a atenção aos detalhes são essenciais para minimizar riscos.

Compreender os requisitos específicos de cada tipo de declaração e manter registros organizados são passos cruciais para a segurança tributária.

Guia de Boas Práticas para a Preparação de Declarações Completas

Para evitar erros e garantir a precisão das declarações, é crucial seguir um conjunto de boas práticas. Isso inclui a organização prévia dos documentos, o planejamento do tempo necessário para a tarefa e a consulta a fontes confiáveis de informação, como sites oficiais do órgão tributário e profissionais da área.

Como Evitar a Omissão de Documentos

A omissão de documentos é uma das principais causas de problemas na hora de declarar. Para evitar esse erro, é fundamental ter um sistema de organização que permita o acesso rápido aos documentos necessários. Criar uma pasta específica para cada declaração, com subpastas para cada tipo de documento, pode facilitar o processo.

Lista de Verificação de Documentos para Diferentes Tipos de Declarações

Uma lista de verificação personalizada, adequada a cada tipo de declaração, é essencial para garantir a inclusão de todos os documentos exigidos. Esta lista deve contemplar todos os documentos necessários, considerando as especificações do órgão tributário.

| Tipo de Declaração | Documentos Necessários |

|---|---|

| Declaração de Imposto de Renda Pessoa Física | Comprovante de rendimentos, extratos bancários, recibos de despesas médicas, etc. |

| Declaração de Imposto de Renda Pessoa Jurídica | Demonstrações financeiras, notas fiscais, extratos bancários, etc. |

| Declaração de Imposto de Importação | Fatura comercial, documentos de importação, etc. |

Guia Prático com Dicas e Truques para Evitar Problemas

Para facilitar a preparação de declarações, é importante adotar algumas dicas e truques. Utilizar softwares específicos para a organização de documentos e cálculos, como planilhas eletrônicas, pode ser uma grande ajuda. Além disso, é fundamental consultar profissionais da área contábil ou jurídica caso haja dúvidas complexas. A consulta a especialistas pode ser um auxílio importante para evitar erros e otimizar o processo.

“A organização prévia e a consulta a fontes confiáveis são cruciais para a preparação de declarações completas e precisas.”

Orientação para Profissionais

Este guia prático destina-se a consultores e advogados que atuam na área de declarações fiscais, oferecendo orientações essenciais para lidar com declarações incompletas. Abordará as responsabilidades dos profissionais, estratégias de mitigação de riscos e suporte ao cliente, garantindo a condução adequada de processos e a minimização de consequências negativas.A preparação e entrega de declarações fiscais exigem precisão e atenção aos detalhes.

A omissão ou a incorreção de informações podem gerar implicações sérias, tanto para o cliente quanto para o profissional. Este guia busca fornecer ferramentas e estratégias para lidar eficazmente com tais situações, promovendo a segurança jurídica e a transparência no atendimento.

Compreendendo as Declarações Incompletas

Uma declaração incompleta é aquela que não contempla todos os dados exigidos pela legislação vigente, seja por omissão ou por informações incorretas. Isso pode ocorrer em diferentes contextos, como declarações financeiras, jurídicas ou tributárias, variando de acordo com a natureza do documento. Por exemplo, uma declaração de imposto de renda incompleta pode incluir dados incorretos sobre rendimentos, enquanto uma declaração de bens pode carecer de informações sobre propriedades.

Implicações de Declarações Incompletas

As consequências de declarações incompletas podem variar significativamente, dependendo da natureza da omissão e do tipo de declaração. As implicações podem ser jurídicas, como multas e processos administrativos, financeiras, com encargos e juros, e reputacionais, afetando a credibilidade do profissional e do cliente. É fundamental que os profissionais estejam cientes dessas implicações e orientem seus clientes adequadamente.

Tipos de Incompletude

Existem diversos tipos de omissões ou informações incorretas em declarações, que podem variar em complexidade e consequências. A seguir, alguns exemplos:

- Dados Financeiros Incompletos: Faltam informações sobre rendimentos, despesas, ou patrimônio. Exemplos incluem a falta de inclusão de todos os extratos bancários ou a omissão de rendimentos adicionais de investimentos.

- Informações Pessoais Incorretas: Dados pessoais como nome, endereço ou CPF/CNPJ inseridos incorretamente ou incompletamente.

- Documentos Anexos Faltantes: Ausência de documentos comprobatórios exigidos para a validação da declaração.

- Inconsistências entre Informações: Dados incompatíveis entre diferentes seções da declaração, como endereços ou valores.

Responsabilidades dos Assessores

A responsabilidade dos assessores é crucial para garantir a precisão e a completude das declarações. A tabela a seguir resume as principais responsabilidades:

| Responsabilidade | Descrição | Exemplos |

|---|---|---|

| Garantir a Completude da Declaração | Verificar a exatidão e a completude das informações fornecidas pelo cliente. | Validar endereços, datas, números de CPF/CNPJ, documentos anexos. |

| Orientar o Cliente sobre a Necessidade de Completude | Informar ao cliente sobre a importância da declaração completa e os riscos de incompletude. | Encaminhar o cliente a documentos, sites ou materiais que detalhem os requisitos. |

| Identificar e Comunicar Possíveis Lacunas | Antecipar potenciais problemas e comunicar ao cliente sobre as lacunas na declaração. | Solicitar documentos adicionais, alertar sobre inconsistências ou informações faltantes. |

| Documentar as Ações de Assessoria | Registrar todas as etapas de verificação e comunicação com o cliente. | Manter um histórico de emails, reuniões e solicitações. |

Estratégias para Minimizar Consequências

A prevenção é fundamental. Estratégias para prevenir declarações incompletas incluem checklists, modelos de questionários e verificações prévias. A mitigação de riscos envolve retificações, negociações e/ou estratégias legais, dependendo da situação. Analisar casos reais permite identificar melhores práticas e estratégias eficazes para a solução de problemas.

Suporte ao Cliente para Evitar Incompletudes

Uma comunicação clara e eficaz com o cliente é essencial. Recursos e ferramentas como modelos de declarações e links para informações relevantes podem auxiliar na preparação. Treinamentos e atualizações constantes sobre legislação e práticas de declaração são importantes para garantir a qualidade do serviço.

Influência de Mudanças Legislativas

As legislações tributárias estão em constante evolução, refletindo as necessidades econômicas e sociais do país. A compreensão da influência dessas mudanças é crucial para a correta elaboração e interpretação das declarações fiscais, especialmente quando se trata de declarações incompletas. Neste contexto, analisaremos como as modificações legislativas impactam a apresentação de declarações incompletas, detalhando seu histórico, impactos em setores específicos e comparações com as leis anteriores.As mudanças legislativas, por vezes complexas e abrangentes, podem afetar diretamente a forma como as declarações são elaboradas e apresentadas.

Isso inclui novas obrigações, prazos, penalidades e critérios de validação, exigindo dos contribuintes, profissionais e autoridades fiscais uma adaptação contínua.

Histórico de Mudanças Legislativas Recentes

A legislação tributária brasileira tem passado por significativas alterações nos últimos anos, influenciadas por fatores econômicos, sociais e políticos. Essas mudanças impactam diretamente os prazos, procedimentos e penalidades relacionados à declaração de imposto de renda, impostos sobre produtos e serviços, e outros tributos.

- Novas regras para o Imposto de Renda da Pessoa Física (IRPF) incluem ajustes na tabela de alíquotas, alterações nos critérios de isenção e dedução, e modificações nos prazos de entrega.

- Modificações no Código Tributário Nacional (CTN) podem afetar a interpretação e aplicação das normas, impactando diretamente os procedimentos para correção de declarações incompletas.

- Ajustes nas leis que regem o comércio eletrônico e o setor digital podem trazer novas exigências para a prestação de informações e recolhimento de impostos, demandando atenção especial.

Impactos das Mudanças em Setores Específicos

As mudanças legislativas afetam diferentes setores de forma distinta. A análise dos impactos em cada setor é fundamental para a compreensão da influência dessas alterações.

- Comércio Varejista: Alterações nos impostos sobre vendas, como o ICMS, podem afetar a forma como os comerciantes registram e declaram suas operações, exigindo ajustes nos procedimentos de escrituração e envio de declarações. Por exemplo, novas regras para o recolhimento do ICMS podem impactar as empresas que operam em diferentes estados, exigindo adaptações na gestão financeira.

- Empreendimentos de Pequeno Porte: As simplificações ou complexidades introduzidas em leis de tributação para pequenas empresas podem facilitar ou dificultar o cumprimento das obrigações tributárias, impactando na possibilidade de erros em declarações incompletas. Exemplos concretos podem incluir mudanças nos regimes tributários simplificados, que podem alterar a complexidade na preparação das declarações.

- Profissionais Autônomos: A regulamentação de atividades autônomas e freelancers pode trazer novas exigências para a declaração de renda e outros tributos, levando a maior precisão na prestação de informações.

Comparação entre as Leis Antigas e as Novas

A comparação entre as leis tributárias anteriores e as novas é crucial para entender as mudanças e seus impactos nas declarações incompletas.

| Característica | Leis Antigas | Novas Leis |

|---|---|---|

| Prazos de Entrega | Ex: Prazo de 30 dias para declaração de imposto de renda | Ex: Prazo de 45 dias para declaração de imposto de renda |

| Penalidades | Ex: Multa de R$ 100,00 por atraso na declaração | Ex: Multa de R$ 150,00 por atraso na declaração |

| Documentos Necessários | Ex: Lista de documentos mais restrita | Ex: Lista de documentos mais abrangente |

Estas são apenas exemplos ilustrativos e as mudanças podem variar significativamente dependendo do tipo de declaração e do setor econômico.

Comparação com Outros Países

A análise das consequências de declarações incompletas em diferentes sistemas legais permite uma compreensão mais abrangente das implicações desse tipo de omissão. Comparar as práticas em outros países revela semelhanças e divergências, contribuindo para a elaboração de estratégias de prevenção e mitigação de riscos. A comparação também auxilia na adaptação das políticas e procedimentos para se adequar a diferentes contextos legais e culturais.

Seleção de Países de Comparação

Para uma análise significativa, foram selecionados três países com sistemas legais distintos: Estados Unidos, Reino Unido e Brasil. A escolha destes países visa a ilustrar contrastes e semelhanças, considerando a tradição jurídica comum entre os EUA e o Reino Unido, e a realidade jurídica específica do Brasil, oferecendo uma perspectiva mais ampla sobre as consequências de declarações incompletas. A diversidade nos sistemas legais desses países permite uma análise mais abrangente das variáveis que influenciam as sanções e procedimentos.

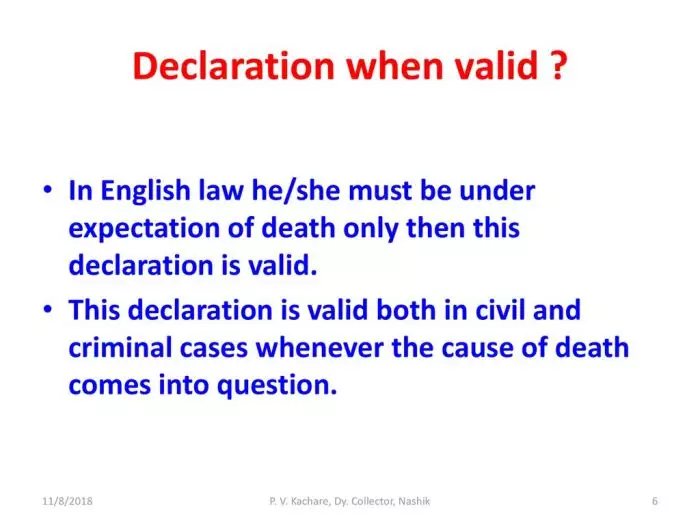

Definição de “Declarações Incompletas”

A definição de “declaração incompleta” refere-se a qualquer documento que não contenha todas as informações essenciais ou que apresente dados imprecisos, omissões significativas ou ambiguidades que impeçam a correta interpretação e aplicação das normas legais. A falta de especificidade ou a omissão de informações relevantes, que poderiam afetar a decisão, são consideradas declarações incompletas. Exemplos incluem a falta de documentação de apoio, informações incorretas, dados insuficientes ou declarações confusas.

Análise Comparativa

As consequências de declarações incompletas variam significativamente entre os países selecionados. Nos Estados Unidos, as sanções podem variar de multas administrativas a ações judiciais, dependendo da natureza da omissão e do impacto na fiscalização. No Reino Unido, as penalidades podem incluir multas, punições administrativas e, em casos mais graves, ações judiciais. No Brasil, as consequências podem incluir multas, penalidades administrativas e, em casos de fraudes ou crimes fiscais, implicações criminais.

A análise detalhada de jurisprudência e legislação específica em cada país revela diferentes nuances e complexidades nos processos legais.

Identificação de Diferenças e Semelhanças nos Sistemas Legais

As diferenças nos sistemas legais dos países selecionados afetam as consequências de declarações incompletas. A estrutura do sistema judicial, o grau de formalização dos procedimentos e as diferentes culturas jurídicas impactam o tipo e a severidade das penalidades aplicadas. Apesar das diferenças, uma semelhança comum é a busca por garantir a transparência e a precisão nas declarações, bem como a responsabilidade dos declarantes.

Resumo das Práticas em Outros Países

Nos Estados Unidos, a responsabilidade civil e criminal por declarações incompletas é fortemente enquadrada em leis específicas, com sanções que variam em severidade dependendo da infração. No Reino Unido, o foco é na clareza e precisão das informações declaradas, com penalidades proporcionais ao grau de irregularidade. No Brasil, a complexidade do sistema tributário e a fiscalização mais rigorosa levam a uma maior atenção às declarações completas e precisas.

Gráfico Comparativo

(Um gráfico comparativo, não incluído aqui, poderia ilustrar visualmente as diferenças nas consequências de declarações incompletas em cada país, incluindo sanções, procedimentos legais e responsabilidade civil e criminal. O gráfico poderia comparar as categorias de sanções (multas, processos, etc.) e suas respectivas frequências em cada país.)

Soluções Alternativas

Para garantir a precisão e a completude das declarações, é fundamental identificar soluções alternativas para eventuais lacunas de informação. Este tópico detalha métodos para obter informações adicionais e documentos, além de criar um passo a passo para essa solicitação, evitando declarações incompletas.

Alternativas para Completar a Declaração

Diversas alternativas podem ser utilizadas para completar uma declaração incompleta, considerando as informações disponíveis e as possíveis lacunas. É crucial focar em soluções específicas ao problema apresentado, em vez de utilizar métodos genéricos. Por exemplo, se a declaração carece de dados financeiros, a solução deve contemplar a obtenção desses dados específicos, e não uma solução abrangente.

- Solicitação de relatórios: A solicitação de relatórios específicos ao departamento responsável pode ser uma solução eficiente para obter dados faltantes, como relatórios financeiros, de despesas ou de atividades.

- Consulta a bancos de dados internos: Em muitos casos, informações essenciais podem ser encontradas em bancos de dados internos da organização. É crucial identificar quais bancos de dados podem conter as informações necessárias e o procedimento para acessá-los.

- Contato com departamentos específicos: Algumas informações podem exigir a intervenção de departamentos específicos da organização, como o jurídico ou o de tecnologia, dependendo do tipo de declaração e do contexto em questão.

- Análise de documentos anteriores: A análise de documentos anteriores, como relatórios trimestrais ou contratos, pode fornecer contexto histórico e dados relevantes para a completude da declaração. É importante identificar quais documentos podem fornecer o contexto necessário.

Métodos para Obtenção de Informações Adicionais

Para garantir a eficiência e a precisão da obtenção de informações adicionais, é fundamental descrever os métodos específicos a serem utilizados. Não basta apenas indicar a consulta de um documento; é necessário especificar o tipo de documento, o local onde encontrá-lo e quem pode fornecer o acesso.

- Consulta a arquivos de contratos: Especificar o ano e o tipo de contrato, juntamente com a localização do arquivo, por exemplo, ‘pasta Contratos’, no servidor interno, é fundamental para a eficácia desta solução.

- Solicitação de relatórios a departamentos: Especificar o departamento responsável e o relatório específico, como ‘Relatório de despesas do último trimestre’, é crucial para a obtenção da informação correta.

- Acesso a bancos de dados internos: Identificar o banco de dados específico, o tipo de informação necessária e o procedimento de acesso, assegurando a segurança e a privacidade das informações.

Passo a Passo para Solicitar Informações Adicionais

Este passo a passo detalha como solicitar informações adicionais de forma eficaz e eficiente, minimizando a ocorrência de erros e atrasos.

- Identificar a informação faltante: Especificar qual informação está faltando na declaração, descrevendo-a de forma clara e precisa.

- Definir o responsável: Identificar o departamento ou a pessoa responsável por fornecer a informação solicitada.

- Elaborar um e-mail: Elaborar um e-mail claro, conciso e profissional, com data, assunto, descrição precisa da informação requerida e prazo para resposta.

- Enviar o e-mail: Enviar o e-mail para o destinatário correto, verificando o endereço de e-mail e anexando quaisquer documentos relevantes.

- Acompanhar a resposta: Acompanhar o processo, agendar um prazo para a resposta e entrar em contato com o responsável se necessário.

Tabela de Soluções Alternativas, Consequências de declarar sem todos os documentos exigidos

A tabela a seguir apresenta diferentes problemas em declarações incompletas, suas possíveis soluções, vantagens e desvantagens.

| Problema | Solução | Vantagens | Desvantagens |

|---|---|---|---|

| Dados financeiros incompletos | Solicitar relatório de despesas do último trimestre ao departamento de finanças | Acesso a dados precisos e atualizados | Possibilidade de atraso na obtenção das informações |

| Ausência de contexto histórico | Analisar documentos anteriores relacionados (ex: relatórios trimestrais de 2021) | Compreensão mais profunda do contexto | Possibilidade de encontrar documentos incompletos ou inconsistentes |

| Dados técnicos ausentes | Consultar o manual técnico do sistema X | Entendimento detalhado das especificações técnicas | Tempo adicional para consultar e processar a informação |

Recursos Disponíveis

Para auxiliar os contribuintes na obtenção de informações e na resolução de dúvidas relacionadas à declaração incompleta, diversos recursos estão disponíveis. A busca por esclarecimentos e o acesso a orientações adequadas são essenciais para evitar consequências negativas e garantir o cumprimento das obrigações fiscais.

Canais de Atendimento ao Público

Os contribuintes podem recorrer a diferentes canais de atendimento ao público para obter informações e suporte. Esta variedade de opções garante acessibilidade e agilidade na resolução de problemas.

| Tipo de Recurso | Contato | Horário de Atendimento | Detalhes |

|---|---|---|---|

| Site da Receita Federal | www.receita.fazenda.gov.br | 24 horas por dia, 7 dias por semana | Disponibiliza informações gerais, tutoriais, modelos de declaração, e links para outras entidades de suporte. |

| Central Telefônica da Receita Federal | Número de telefone específico (consulte o site da Receita Federal) | Horários específicos (consulte o site da Receita Federal) | Oferece atendimento por telefone para esclarecimentos e orientações sobre a declaração incompleta. |

| Atendimento Presencial (Oficinas, Postos de Atendimento) | Endereços específicos (consulte o site da Receita Federal) | Horários específicos (consulte o site da Receita Federal) | Permite atendimento pessoal para tirar dúvidas e resolver problemas relacionados à declaração incompleta. |

| E-mail para atendimento especializado | Endereço de e-mail específico (consulte o site da Receita Federal) | Horários específicos (consulte o site da Receita Federal) | Destinado a questões mais complexas ou que demandam um atendimento personalizado. |

| Chat online (se disponível) | Link para o chat (consulte o site da Receita Federal) | Horários específicos (consulte o site da Receita Federal) | Opção de comunicação online para esclarecimentos imediatos. |

Outras Fontes de Informação

Além dos canais de atendimento da Receita Federal, outras fontes de informação podem ser úteis. A busca por orientações complementares em sites confiáveis e materiais de referência é fundamental para a compreensão das normas e procedimentos.

- Publicações do Tribunal de Contas da União (TCU) sobre casos de declarações incompletas e suas consequências.

- Artigos acadêmicos e jurídicos sobre legislação tributária, focados em declarações fiscais.

- Sites especializados em contabilidade e consultoria tributária.

- Grupos de discussão online sobre impostos e declarações fiscais.

Orientação para Profissionais

Para profissionais que atuam com assessoria tributária, é crucial estar atualizado sobre as mudanças legislativas e os recursos disponíveis. A consulta a órgãos de classe e a participação em treinamentos específicos são importantes para manter o conhecimento atualizado.

Concluindo, a apresentação de declarações completas e precisas é crucial para evitar problemas legais e financeiros. Este guia oferece um panorama completo sobre as consequências de declarações incompletas, desde a identificação das informações faltantes até os procedimentos para sua correção. Com a informação clara e os exemplos práticos, esperamos que você esteja melhor preparado para lidar com esse tema.

Quais são as consequências de atrasar a correção de uma declaração incompleta?

As penalidades variam de acordo com o tipo de declaração e o setor. Em geral, podem incluir juros, multas e possíveis processos administrativos.

Como posso solicitar uma prorrogação para a correção de uma declaração?

O processo varia dependendo do órgão competente. Geralmente, é necessário acessar o site do órgão, localizar o formulário de solicitação de prorrogação, preencher com as informações necessárias e anexar os documentos comprobatórios.

Existem diferentes tipos de declarações incompletas?

Sim, existem diversos tipos de declarações incompletas, como declarações fiscais com dados de renda faltantes, declarações trabalhistas sem documentos de registro em carteira, entre outros.

Quais documentos são essenciais para uma declaração fiscal completa?

Os documentos variam de acordo com a declaração. Exemplos incluem extratos bancários, recibos de despesas, comprovantes de pagamentos e outros, conforme os requisitos específicos.